股票配资平台哪个最好 ADI Q3法说会纪要:工业环比持续增长

发布日期:2024-11-11 11:37 点击次数:137

专题:聚焦美股2024年第二季度财报股票配资平台哪个最好

股票配资是一种融资方式,允许投资者通过借贷资金来扩大其股票投资规模。配资公司通常会提供一定比例的杠杆,例如1:1、1:2或更高,这意味着投资者可以借入配资公司提供的资金,以放大其投资本金。

要点提炼

FY24Q3(CY24Q2)业绩

收入23.1亿美元,符合指引(21.7-23.7亿美元),yoy-25%,qoq+6.9%

GAAP净利润3.9亿美元,yoy-55.7%,qoq+30%

每股摊薄收益0.79美元,yoy-54.6%,qoq+31.7%

毛利率56.7%,yoy-7.1pcts,qoq+2pcts

营业利率21.2%,yoy-9pcts,qoq+7.2pcts

资本支出:1.54亿美元

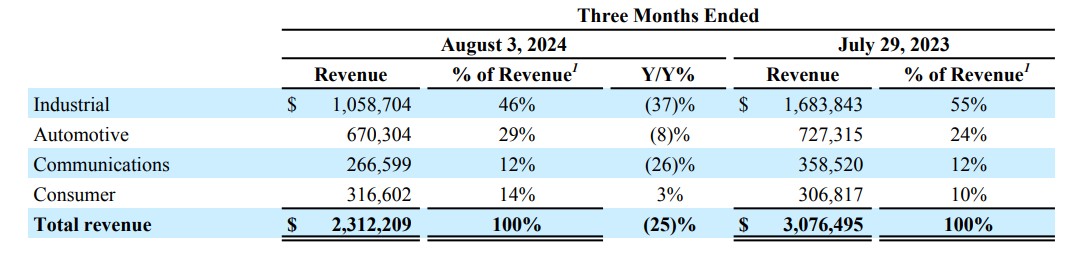

FY24Q3(CY24Q2)分终端领域业绩

工业收入10.6亿美元,YoY-37%,QoQ+5%,占比46%;

汽车收入6.7亿美元,YoY-8%,QoQ+1.5%,占比29%;

通信收入2.7亿美元,YoY-26%,QoQ+12.5%,占比12%;

消费收入3.2亿美元,YoY+3%,QoQ+28%,占比14%。

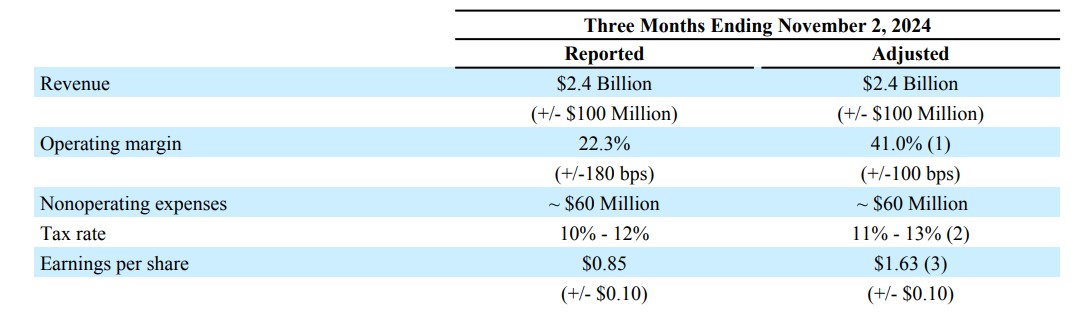

FY24Q4(CY24Q3)指引

收入23-25亿美元,中值24亿美元,中值YoY-11.1%,QoQ+5.7%

经营利润率20.5%-24.1%,中值为22.3%

调整后经营利润率40%-42%,中值41%

每股收益0.75-0.95美元,中值0.85美元

调整后每股收益1.53-1.73美元,中值1.63美元

管理层发言

工业终端市场:公司的主要业务领域具有规模大、多样化和盈利性强的特点,已连续近二十年稳定产生收入。随着业务从疫情影响中恢复,工业市场展现出巨大的长期增长潜力。公司为顾客提供一系列卓越的高性能解决方案,覆盖从天线到传感器、从云服务到功率放大等多个方面。凭借其广泛的技术产品和深厚的专业知识及工程能力,公司在工业领域保持了领先地位。

航空航天和国防:在经济不景气时期展现了强劲的业务弹性。凭借在孤立微波、高速精密转换器、电源和MEMS技术领域的专业技能和高端产品线,公司能够提供全面的边缘解决方案,为客户带来规模效益、速度优势和降低的总拥有成本。目前,公司正在开发基于可编程阿波罗信号链平台的软件定义通信和传感器系统,这有望将公司在商业、国防和航空航天通信市场的份额提升五倍。得益于即将投产的多项高价值设计项目,预计到2025年,该业务领域的收入将实现双位数增长。

自动化:尽管复苏进程较慢,但随着生产力的提升逐渐显现,公司对自身增长前景保持乐观。客户正专注于在生产现场加强数字化及信息技术与运营技术的整合。他们对在线监测设备和高级机器人的应用,正在增加对传感器技术、边缘计算、安全连接和车辆管理系统的需求。

机器人:从固定臂机器到自主移动机器人,再到人形机器人的演变,为精密信号链技术开辟了新的机遇。这些技术包括传感、连接和运动控制子系统,它们配备了完全隔离和高效率的电源解决方案,能够支持从几百美元的机器人到几千美元的自主和人形机器人。这些技术不仅在工业领域有广泛应用,还扩展到了医疗保健领域,如手术机器人和成像系统。ADI的产品有望通过提供更精确的手术体验和降低延迟的连接,显著提升外科医生的工作效率。患者也可能因此受益,例如缩短住院时间和减少并发症。机器人技术的进步预计将为高性能模拟、混合信号、电源连接和传感解决方案带来数十亿美元的市场机会。公司预计,在未来几年内,机器人业务的收入有望实现翻倍增长。

能源传输和分配:客户正致力于电网的现代化和数字化,以应对电动交通的普及和人工智能的广泛应用所推动的能源需求激增。这一转型促使电网从传统的线性稳定供应模式转变为分布式、动态和双向的系统。公司正在与既有的传统供应商和新兴的颠覆者合作,为新型电网提供智能化解决方案,涵盖从分散式发电到配电网络的各个环节。利用公司在模拟技术和算法方面的优势,开发尖端的能源监控和管理解决方案。此外,公司的电池管理技术有助于提升电网中可再生能源存储系统的容量和能源利用效率。这种对未来智能电网的重新构想,有望带来超过100亿美元的回报,并为公司在能源领域的长期发展创造有利条件。

未来展望:公司对工业业务前景持乐观态度,得益于产品组合的协同效应、创新能力以及市场复苏的积极迹象,预计2025年将迎来强劲的增长。公司对高性能模拟解决方案的持续投资使我们能够把握并利用跨越商业周期的长期趋势,这将推动公司未来的发展。公司对客户成功的承诺和具有影响力的创新将是实现长期股东价值增长的关键途径。

资本支出:本季度和过去12个月的资本支出分别为1.54亿美元和10亿美元。24财年的资本支出遵循7亿美元的计划,随着公司混合制造投资周期的缩减,该计划比2023年下降了约45%。这些数字中不包括欧洲和美国CHIPS法案的预期收益。

Q&A

Q:详细说明积压趋势。

A:公司依赖POS信号进行经营管理,并对终端市场的需求变化保持高度关注。自上季度以来,公司对第二季度周期性底部的判断更为确信。至第三季度末,渠道库存降至低点。公司已完成资产负债表的审查,发现库存积压健康,已为2025年预期的需求激增做好了充分准备,以满足市场需求。

第四季度预计会实现持续的环比增长,同时工业领域客户库存水平有望持续改善。复苏速度将受宏观经济状况影响。公司长期受益于多个顺风因素,包括强劲的业务渠道、优质的供应链以及客户资产负债表上的低库存水平。

Q:谈谈预计汽车行业的总体下降情况以及公司在客户安全库存不断减少方面的情况。

A:汽车市场近期表现疲软,客户减少产量,销量已连续两季度同比下降,预计第四季度将继续下滑。公司在传统汽车和电池管理系统(BMS)产品方面观察到库存正在消化。预计这一趋势至少持续至第四季度,特别是在考虑到客户目前面临的复杂购买环境。尽管如此,除非公司恢复到疫情前水平,否则不会看到像其他终端市场那样的显著高峰到低谷波动。公司所描述的潜在长期增长趋势将推动更高半含量。

此外,所有车辆类型的渗透率和价值获取都在提升,无论是内燃机、插电式混合动力还是增长迅速的全电动汽车应用。包括高级驾驶辅助系统(ADAS)、数字座舱和电气化在内的技术也在推动这一趋势。因此,尽管存在下滑,但预计周期性下降的严重性不会像在工业领域所观察到的那样。

Q:中国汽车市场与西方市场有什么不同吗?

A:总体而言,所有市场都是一致的。

Q:展望未来,对内部利用率有何看法?如何与晶圆代工合作伙伴进行互动?10 月份的季度展望中与渠道相关的内容是什么?

A:在第二季度,公司的利用率和毛利率均达到最低点。从渠道库存的角度看,公司预计发货将直接对应到最终需求。目前,公司处于渠道库存的非常低水平,大约需要七到八周的时间。如果公司观察到持续的改进,将开始发货以满足需求,预计这一行动将在第四季度实施。

在产能平衡方面,公司拥有一个灵活的制造系统,能够在内部保持高利用率,并在内部产能不足时,利用外部硅产能。因此,公司资产负债表上积累了大量库存,随着未来几个季度需求的持续改善,公司有能力提高工厂的利用率。

Q:目前内部利用率为多少?

A:85%-90%。

Q:提供有关下个季度细分市场指南的更多细节。

A:消费者业务实现了大约10%的两位数增长。工业业务部门也经历了一个稳健增长的季度,环比增长可能达到高个位数。

Q:下个季度的运营支出增长多少?

A:展望第四季度,运营支出环比将增长约5%。

Q:详细说明汽车市场正在消化库存。

A:各个市场在不同的库存消化阶段。公司对工业、消费者和通信领域的库存水平正常化感到满意。然而,在汽车领域,仍有一些库存积压。由于上个季度无论是内燃机汽车还是电动汽车的产量都有所减少,这影响了库存水平,导致库存在资产负债表上被保留。

Q:中国市场在本季度迄今为止的趋势如何?能否看到这个地区的积极迹象?

A:从预订情况来看,中国市场表现强劲。尽管消费者领域的下降轻微抵消了工业、汽车和通信领域的两位数增长,但中国的整体表现依然出色。

本文转载自微信公众号“湘论科技”;作者:方正郑震湘团队

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:郭明煜 股票配资平台哪个最好